Location meublée touristique : ce qui risque de changer à partir de 2024

Stanislas Vailhen & Julien Lebel

Après un premier coup de semonce porté au régime fiscal de la location touristique, l’Assemblée Nationale vient d’adopter, le 29 janvier 2024, la proposition de loi Le Meur, qui a pour ambition affichée de remédier aux déséquilibres du marché locatif. Le texte va désormais être discuté au Sénat, et reste donc susceptible d’évoluer.

Si la volonté de remettre en cause la « niche fiscale Airbnb » a été très commentée, les modifications qui pourraient être apportées au régime juridique et fiscal de la location meublée touristique vont bien au-delà de ce seul aspect.

On vous explique ce qui pourrait changer à partir de 2024.

Refonte du régime micro : levée du brouillard, mais pas d’éclaircie en vue pour les locations touristiques

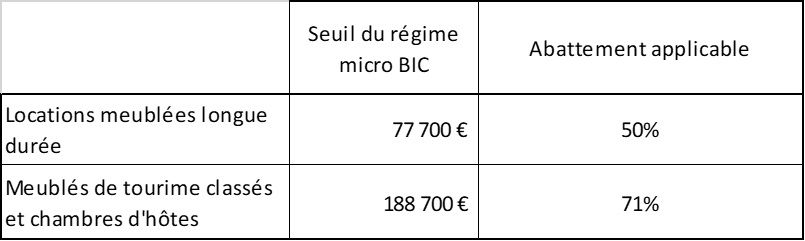

Le Gouvernement n’a pas attendu le vote de cette loi pour modifier le seuil du régime micro, qui permet aux propriétaires de déclarer le montant des loyers perçus, et de bénéficier d’un abattement forfaitaire au titre des charges. Ce sujet a en effet animé le vote de la Loi de finances pour 2024.

Et le résultat est à en perdre son latin : alors que le Gouvernement avait modifié le texte, proposé par amendement, il a finalement validé, par erreur, à l’occasion de la procédure accélérée, le texte modifié par le Sénat, tout en annonçant que le dispositif ne s’appliquerait pas en l’état. Pour ajouter à cet imbroglio, le texte voté par le Sénat comporte des erreurs de renvois entre les différents articles, et sa lecture littérale conduit à améliorer le sort de certaines locations touristiques, ce qui ne correspond manifestement pas à l’intention de départ des sénateurs.

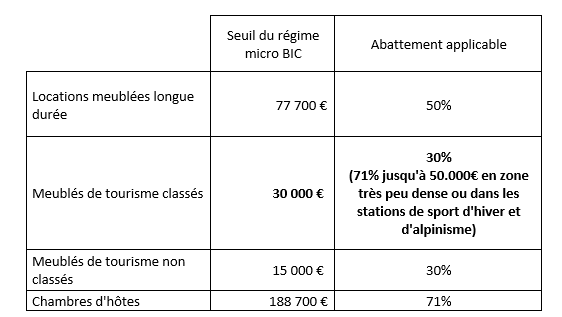

La proposition de loi votée le 29 janvier 2024 clarifie cette situation, et entérine le durcissement du dispositif micro pour les meublés de tourisme. Elle abandonne en revanche la notion de « zone tendue » retenue par la Loi de finances pour 2024, et instaure des règles spécifiques pour les logements situés dans des zones très peu denses et dans les stations de sports d’hiver et d’alpinisme.

En synthèse :

Régime applicable avant la loi de finances pour 2024 :

Régime instauré par la loi de finances pour 2024 :

Régime voté le 29 janvier 2024 :

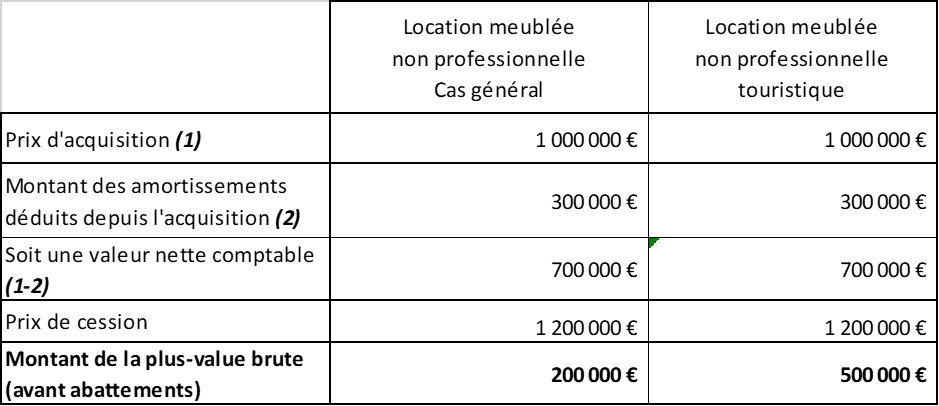

Plus-value de cession : prise en compte des amortissements dans le calcul de la plus-value

L’activité de location meublée permet de déduire des amortissements sur les revenus locatifs. Lorsque l’activité est exercée à titre non professionnel (régime LMNP), ces amortissements ne sont pourtant pas pris en compte dans le calcul de la plus-value de revente, qui relève du régime des plus-values immobilières du particulier.

Désormais, lorsque le bien est donné en location touristique, les amortissements déduits des revenus seraient repris dans le calcul de la plus-value.

Exemple :

Les locations meublées occupées à titre de résidence principale ne seraient en revanche pas impactées. Et les loueurs en meublé continueraient de relever du régime des plus-values professionnelles ou de celui des plus-values immobilières du particulier selon que l’activité soit exercée à titre professionnel ou non professionnel.

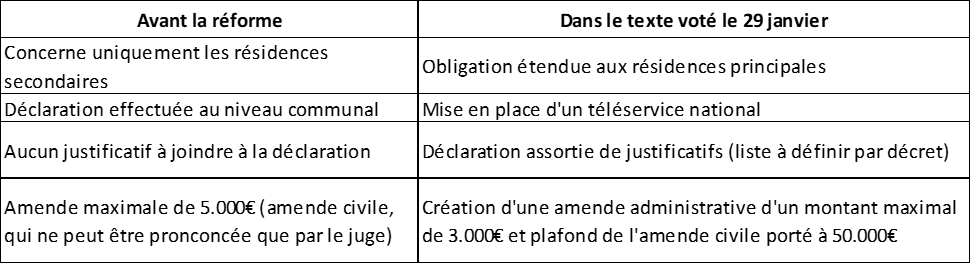

Déclaration des meublés de tourisme : un renforcement des contrôles, et la mise en place de nouvelles sanctions

Rappelons que les locations touristiques de résidences secondaires doivent faire l’objet d’une déclaration en mairie, qui donne lieu à la délivrance d’un numéro, qui doit être mentionné sur les annonces.

Désormais, l’obligation serait généralisée, y compris pour les résidences principales, et les déclarations centralisées au niveau national. Ces déclarations s’accompagneraient de différents justificatifs (qui restent à préciser), ce qui n’était pas le cas jusqu’à présent.

Des amendes sont également prévues pour les personnes qui s’abstiendraient d’effectuer ces démarches et/ou indiqueraient un numéro erroné sur leurs annonces.

Ces obligations s’appliqueraient à partir de 2026, y compris aux biens déjà donnés en location, mais des délais sont prévus pour régulariser sa situation.

Synthèse des modifications apportées à l’obligation de déclaration des meublés de tourisme :

Changement d’usage : changement de braquet !

La location touristique d’une résidence secondaire d’un bien à usage d’habitation n’est possible, dans certaines communes (communes de plus de 200.000 habitants, celles situées en région parisienne, et certaines communes de plus de 50.000€ situées en zones tendues), que sous réserve d’obtenir une autorisation de changement d’usage, délivrée par la mairie.

Le texte voté le 29 janvier élargit l’obligation de changement d’usage à toutes les communes situées en zones tendues, et étend l’obligation aux personnes morales.

Le dispositif est par ailleurs remanié en profondeur. Le changement d’usage ne pourra par exemple plus être délivré sans s’assurer au préalable que le règlement de copropriété l’autorise.

Pour les constructions de logements neufs, les plans locaux d’urbanismes pourront par ailleurs instaurer des “servitudes d’usage”, et imposer que les logements construits soient occupés à titre de résidence principale (dans les communes dont le taux de résidences secondaires dépasse 20 % en zone tendue).

Location de sa résidence principale : un nombre de nuitées revu à la baisse

La location touristique de sa résidence principale resterait possible sans avoir à obtenir d’autorisation de changement d’usage. Mais outre l’obligation de déclaration mise en place, le seuil maximum de 120 jours par an, applicable actuellement, pourrait être ramené à 90 jours, sur délibération motivée de la municipalité.

Obligation de DPE et de décence énergétique étendue aux meublés de tourisme

L’obligation d’obtenir un diagnostic énergétique (DPE), et l’interdiction de location imposée aux logements ne répondant pas à des critères minimums de décence énergétique, ne s’imposaient jusqu’à présent qu’aux locations de logements occupés à titre de résidence principale.

Ces obligations seraient étendues aux locations de meublés touristiques, les mairies ayant toutefois la possibilité d’y déroger se des « circonstances locales particulières » le justifient.

Plus que jamais, la réalisation d’un investissement immobilier destiné à être donné en location nécessite une étude préalable du projet, en particulier lorsque le bien est destiné à de la location touristique, de courte durée. Notre équipe fiscale est à votre disposition pour vous accompagner dans vos projets.

Stanislas Vailhen Associé & Julien Lebel Counsel